中国 SaaS 企业的抱团生态

2014年是中国企业服务热潮开启的元年。

以Salesforce为标杆代表的SaaS模式,深深刺激了国内ToB行业从业人士,以及投资人。

无论是再造一个中国自己的Salesforce,亦或者在其他赛道领域,跑出一两家SaaS标杆,都成为了国内这个行业人士的远大理想。

企业服务行业,本身是一个强生态的模式,SaaS架构下依然。

5年过去了,跑出来的SaaS企业寥寥无几,大部分企业要么消沉,要么转型。

但是,SaaS模式客观的存在,依然造就了多样化的生态,即使行业依然还在向前探索,但此时抱团文化和生态则显得更加重要了。

01 大厂生态

从硬件到软件,从实施到运维,从金融到制造业,2000年之后,随着信息科技热潮,国内涌现了不少IT行业的龙头和上市企业。当然也包括来势汹汹的洋和尚,比如甲骨文、SAP、微软等。

大量从业者积累了充分的行业红利后,开启了自己的全新事业之旅,投身SaaS行业,开启创业之旅。

比如SaaS SRM“企企通”创业人徐辉,销售易创始人兼CEO史彦泽等等,这些人都曾经在SAP等公司担任过高管,并且具备很强的人脉资源等。

营收突破1亿,对很多国内SaaS企业是一个坎,在销售规模和LTV/CAC模式还未验证前,这类企业能够获得市场融资和订单来源,往往靠的就是大厂创始人的经历背书,并形成相互“抱团”。

另一方面,原有的ToB国内外产品型大厂,也纷纷迈入SaaS行业,开启了转型生态,我们马上会聊到。有意思的是,在转型背景下,原有生态格局会被颠覆,因此不少非产品型行业“大厂”,也纷纷开始了转型。

比如以擅长实施著称的汉得、赛意等企业,也纷纷通过投或孵的模式,培育了汇联易、智思云等SaaS产品,并通过自身“抱团”向其导流,导入客户资源等。

这必然会“得罪”产品大厂的生态利益,因此也出现了下文中谈到的一些现象。

02 转型生态

大厂转型,分类上可以认为是大厂生态和转型生态的复合产物。

以SAP为例,在过去的10年中,SAP一共花费了近700亿美元收购了Hybris、Success Factors、Ariba、Concur、Fieldglass、Qualtrics,重构了传统核心ERP产品超过4亿条代码以使其符合云计算的架构,并同时发布了S/4HANA Cloud,推出了基于HANA的CRM的解决方案,以及面向工业互联网的Leonardo的解决方案。

而在2017年的5月4日的这一天,金蝶创始人徐少春在公开场合又砸掉了自己坐的大班椅和ERP,来表达自己向云服务和SaaS转型的坚定决心。

还有一类是ToC的互联网大厂转型,以阿里和腾讯为代表。阿里本身就具备ToB基因,而腾讯这种不具备ToB基因的公司,又是如何搭建“抱团”生态的呢:

“作为腾讯产业加速器的重要组成部分,SaaS加速器旨在搭建一个腾讯与SaaS优秀成长型企业的桥梁,并通过生态对其进行全方位扶持。除了技术、资本,入选成员还能与金融、出行、教育、政务等智慧产业业务产生链接,共同打造行业解决方案;并通过腾讯云市场更广泛地落地,从而助力企业数字化升级。”

这或许是腾讯的自言自语,而不少行业人士,也对加速器这种“抱团”生态模式嗤之以鼻。效果如何,尚需观察。

当然,还有一类转型,是从事传统行业及贸易多年后,开始着手本行业的信息化,并提供行业SaaS产品解决方案的转型者,常见诸如“医美”、“纺织”、“无车承运人”等行业。

特定行业的团,并不一定好抱。虽然也有一些跑出来的公司,但是面对市场容量天花板,和究竟是做线上交易、延伸服务或者专注行业SaaS解决方案上,始终摇摆不定。

03 投资生态

2014年,国内某知名风投机构,和最早一批投资者,以小分队方式,走访考察了Salesforce、Twilio、Taleo、Workday、Box等行业领先企业的多位CEO和CTO,以及多家重量级企业服务方向投行,带回了与当时国内认知可以说是颠覆性的考察结果。

那次赴美,无论是考察企业的影响力,还是对话层级,乃至对话深度都是前所未有的,而小分队带回的结果更是深深地影响了后来中国SaaS软件发展的走向。

从北美经验看,成功的SaaS企业都是持续收费且To大B,在那之后,以经纬为首,国内的投资风向,开始逐渐转向基于大客户的ToB创业项目。

投资界内有不少投资人,如九轩资本的刘亿舟,经纬资本的左凌烨、熊飞等,针对SaaS行业都有极为深刻的认识和投资经验。

当然,ToC端红利的逐步消失和互联网生态后半程的开启,也倒逼不少投资人和风投机构,开始研究企业服务市场和SaaS行业。

有一些VC机构,在企业服务和SaaS领域颇具建树,除了捕获不少高价值投资项目,更是在投后管理方面有自己的“抱团”生态,客户资源对接,被投企业能力培养,投资并购撮合对接等,往往能起到1+1大于2的效果。

市场毕竟残酷的,不同VC机构对于行业理解的差异,导致投资方向并不一定真正踩在正确节点上。

04 渠道生态

渠道能力的建设和管理,难度不小于自营销售团队建立管理,尤其是企业服务行业。

渠道的能量异常强大,尤其在区域市场,连结客户的能力方面。很多国内传统ToB厂商的成功,甚至可以说是被渠道支持抬起来,在资本市场上市的。

SaaS重塑软件厂商与企业客户关系,会进一步压缩了实施服务商的盈利空间,而非项目定价和订阅化的收费模式,也可能让传统渠道们无大利可图。

相比于卖通用成熟套件,偏向于场景服务的SaaS产品,也会让很多渠道“抓耳挠腮”。这种极度专业化或者面对细分垂直市场的产品,让渠道们理解起来,似乎颇费周张。

有从业者尝试聚合“抱团聚合”渠道生态,并为SaaS进行对接,也有头部SaaS厂商,直接亲自不断尝试“抱团”渠道生态。

很明显,在内外因的综合作用下,渠道生态,新的“抱团”形式,也正在逐步形成中。

05 服务生态

人有焦虑,企业也有焦虑。给做SaaS的从业者和企业服务,也是有他的市场需求的。

从对接融资需求的FA,到面对市场和品牌宣传,以及迫切需要的各路媒体资源。从市场资源导入,到交叉营销批量获客,甚至SaaS公司销售组织搭建辅导和运营培训,都形成了不同的“抱团”服务生态。

一些服务对SaaS企业确实有不小作用,按照行业内人的说法,更多的是这样的情况:

“受限于各种原因,这个行业目前大部分还看不到指数型增长。大部分SaaS从业者,都是在苦熬,都需要一个心灵宽慰的投射!这些服务商,无疑给了大家一个取暖慰藉和新的希望!”

很多SaaS企业,也在构建自己的服务生态,给了自己“一站式解决方案”的商业定位。这类SaaS创业企业,要么是推出的单一产品市场客户反馈不佳,要么在一开始,就想通吃某类型企业或者中小企业的批量需求。

在单一领域还立足不稳,没有自己的“爆品”,开拓多个领域,就真正能解救自己?或者起到反效果,拉长战线提高公司整体的运营成本?

而SaaS生态开放特性,让其具备快速部署便捷选择的特性,提供一站式服务解决方案的,不应该是SaaS企业厂商,而最有可能应该是产品市场的功能。而在这样的市场中,某一分类不同品牌的SaaS产品,或许会形成“良性竞争排名”的服务生态市场,形成良性“抱团”机制。

06 PaaS生态

目前看,国内还暂时没有一个能形成通用规模化的PaaS生态,但是有些PaaS生态的苗条已经开始涌现。

打造PaaS平台,则具有双边网络效应。平台中,开发者和生态伙伴可以基于生态,开发定制应用,并投入商业应用场景。同时,在这个平台社区里,这些开发者和生态伙伴,可以销售他们自己开发的应用产品。

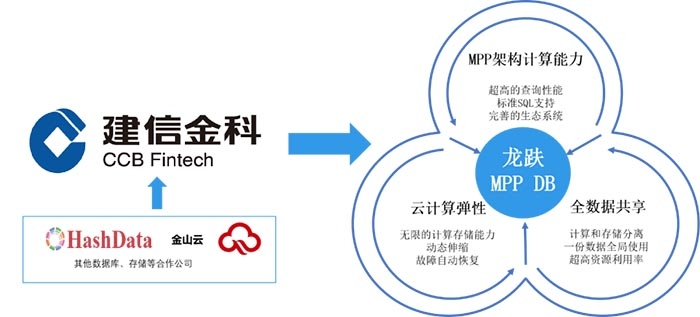

阿里云、京东云等,目前还是从底层云计算和IaaS逻辑打造生态,而PaaS生态的构建,往往是有强大行业积累的SaaS企业逐步自上而下构建的。

品牌创立于2002年的北森,做人才测评起家,2006年就采取了按年付费模式,建立起客户粘性,堪称“最古老”的SaaS。

北森提供PaaS + SaaS的云端一体化解决方案,不仅通过持续优化迭代以支撑更广泛企业的标准HR业务场景,还为不同行业客户提供了灵活的个性化配置和开发能力。

北森做PaaS平台,起初是为了降低技术成本,让不同的产品研发团队共用技术组件,在探索过程中,发现开放给第三方合作伙伴使用的Platform,才能发挥出更大的价值,因此通过平台,将很多二次开发和场景应用工作,更多交给合作伙伴来完成。

PaaS生态自然也有自己的坑,维护这样的一个生态,自然也有投入产出的考量。但是从长久发展的视角观察,这样的“抱团”,或许是一个相对不错的生态模式。

而究竟谁家能“笑傲江湖”,还是需要拭目以待的。或许这种“抱团”生态,也只是一种过程手段,而非最终结果。

07 并购生态

美国的ToB企业很多都是以被收购为收尾的,收购方一般都是很大的企业服务公司。只要市场份额超过10亿美元,要么就直接跟行业巨头硬杠,要么等待在一个合理的时机被收购交易。

早期Salesforce的业务增长杠杠,来自于不断的销售市场费用投入,相关费用支出曾经一度达到营收占比的50%。

中后期阶段,则转变为不断的搞定大型客户,打造并扩展平台即服务(PaaS)模式生态,并借助资本力量,通过投资并购,来扩充能力边际,促进业务增长。

Salesforce有2个内部投资团队,分别是累计投资超过300多家公司的Salesforce Ventures,和谨慎并购并在人才、技术及管理流程上充分整合的Corporate Development。

行业风险投资加并购,并注重投后管理的双轮资本驱动模式,让资本在资源整合过程中,更加高效。

经纬的投资人熊飞曾经做过一个论断,“我觉得目前中国不太有收购的机会”。行业价值兑换的逻辑,成功的投资收购方,一般应该是做的很大很好的企业服务公司,这种收购,往往能够带来双赢局面,但是中国国内暂时还没有这样的较高级公司。

“以纳斯达克上市为最终目标,通过投资并购形式,整合一个SaaS行业的生态,通过并购SaaS聚合形成一个商业模式,来获取资本市场认可。”

前些日子听到这样的一个商业模式,暂且不表这种方式的利弊和可操作性,但可以将其理解为一个全新类型的,投资并购“抱团”生态。

写在最后

中国企业信息化投入长期低于欧美发达地区水平,从信息化投入支出/年营收这一指标上,可以看到差距明显。

探讨企业如何提升这一部分支出,显然是一个非常过于宏观的话题,暂且不表。而企业信息化SaaS企业的营收,来源于这一部分支出。

面对国内大型企业这类潜在客群来说,国内SaaS企业想要立足,要么刮存量,抢增量。收割存量意味着,要抢占原有巨头已经占据的市场份额,意味着要踢走地盘中的传统巨头,或者面对巨头转型提供的SaaS产品的直接竞争。而预算增量部分,则集中在头部企业自建团队进行数字化转型、中台能力体系建设、AI工具改造原有业务流程等,可能和一些传统SaaS工具服务方向关系不大。

面对风雨飘摇的中小企业,活下去是第一需求。信息化和SaaS工具能否充分赋能中小企业,让中小企业看到这一份投入是具备超值产出。事实是,除了背后依靠巨头或者自带流量的生态型SaaS,大部分SaaS企业也很难帮中小企业导入资源。

虽然SaaS是一个很完美的商业及增长模式,但是眼下看,明显困难还是不少的。围绕SaaS及其生态,也应该会跑出越来越多的独角兽。而未来中国企业服务行业的成熟独特商业模式,究竟会是怎样,没有人能给出标准答案。

但无论是行业从业者,或者投资人,都应该敏锐的觉察到,SaaS只是万千企业服务商业模式中的一种。

在其他模式下,还蕴含着更大的能量,等待被深入挖掘,千万不要被眼界给框死。

声明:文章收集于网络,版权归原作者所有,为传播信息而发,如有侵权,请联系小编删除,谢谢!

时间:2020-04-20 15:56 来源: 转发量:次

声明:本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,不为其版权负责。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

相关文章:

相关推荐:

网友评论:

最新文章

热门文章